Decir que siempre hay dinero para la ‘industria’ financiera pero poco para las necesidades sociales, a muchos les sorprende, aunque sea tan claro y evidente. Las cifras repartidas para beneficiar a los ricos en las grandes economías del G7 son realmente gigantescas. No estamos hablando de miles de millones, sino de billones de dólares.

El dinero emitido por los Bancos Centrales de las cinco mayores economías del mundo para apuntalar artificialmente los mercados financieros desde el comienzo de la pandemia de Covid-19 asciende a 9 billones 940 mil millones de dólares estadounidenses.

Pero ese total representa solo un programa de los muchos utilizados por la Reserva Federal de EE.UU, el Banco Central Europeo, el Banco de Japón, el Banco de Inglaterra y el Banco de Canadá.

En el caso norteamericano, los 9,94 billones emitidos en estos dos años de pandemia, hay que sumarlos a los 9,36 billones de dólares estadounidenses que se gastaron para evitar la bancarrota de los mercados financieros en el colapso mundial de 2008.

Así que estamos hablando de aproximadamente US$19 billones 300 mil millones de dólares en el lapso de 14 años.

Estos programas de “flexibilización cuantitativa” de los cinco Bancos Centrales, es el nombre técnico que utilizaron para inyectar en los mercados financieros grandes sumas de dinero…y poder inflar las burbujas del mercado de valores.

Otros bancos centrales, incluidos los de Australia, Suecia y Suiza también usan esos programas de salvataje a las finanzas, en el marco de otros programas que ‘estimulan’ la economía capitalista.

A modo de ejemplo, el PPP -Paycheck Protection Program, el Programa que garantizaba el cobro del salario (NdeR: similar a los REPRO en Argentina) fue lanzado por el Congreso de Estados Unidos en 2020. Pero la mayor parte del dinero de ese Programa terminó en manos de los propietarios y de accionistas, en lugar de ir a los trabajadores que cobran un cheque semanal, quincenal o mensual por su trabajo.

Con esta masa descomunal de subsidios a la ‘industria’ financiera, se impone una pregunta: ¿por qué se supone que debemos creer que el sistema económico capitalista “funciona”? ¿Y por qué los trabajadores siempre tienen que pagar por las especulaciones cada vez más imaginativas de la clase financiera?

Cálculos hechos por consultoras como Aecom, estiman que todas las necesidades de infraestructura de Gran Bretaña reciben menos de lo que el Banco de Inglaterra gastó en su esquema de expansión cuantitativa durante los últimos dos años.

Paralelo a eso, EE.UU. podría eliminar toda la deuda estudiantil, reparar todas las escuelas, reconstruir los sistemas de agua y alcantarillado obsoletos, limpiar los sitios industriales contaminados y reparar las represas por menos de lo que la Reserva Federal gastó en la flexibilización cuantitativa desde enero 2020.

En cuanto a Canadá, se estima que el país necesita 60 mil millones de dólares canadienses adicionales por año en tecnologías que le permitan alcanzar sus objetivos de neutralidad de carbono para mediados de siglo…son monedas comparado con lo que el Banco de Canadá volcó a los mercados financieros.

Gastar mucho, sí, para inflar la burbuja bursátil

¿Qué es la expansión cuantitativa y por qué es importante?

La flexibilización cuantitativa o quantitative easing (QE) es una herramienta de política monetaria utilizada por los Bancos Centrales para aumentar la masa de dinero que les permita comprar deuda de su propio gobierno en cantidades masivas y, generalmente, en cantidades menores, bonos corporativos.

En el caso de la Reserva Federal, también compra valores respaldados por hipotecas como parte de sus programas QE.

¿Qué argumentan para este fondeo permanente de las burbujas financieras? Que los programas de flexibilización cuantitativa estimulan la economía, fomentando la inversión.

Según esta teoría, una reducción en las tasas de interés a largo plazo alentaría a los trabajadores a comprar o refinanciar los créditos para viviendas; animaría a las empresas a invertir -porque podrían pedir prestamos con tasas bajas-, y empuja a la baja el valor de la moneda, lo que impulsaría las exportaciones, al hacer que los productos fabricados localmente sean más competitivos.

Lo que sucede, en realidad, es que las tasas de interés de los bonos caen pero porque lo que esto produce es una distorsión en la demanda: quienes venden los bonos ofrecen tasas de interés más bajas y esto hace que sean menos atractivas para los especuladores, entonces los especuladores giran hacia la compra de acciones propias, elevando artificialmente el precio, inflando la burbuja financiera, y por ello logran un mejor rendimiento. Todo es falso, y lo pagan los pueblos con la emisión y el déficit financiero de los Bancos Centrales de las grandes potencias capitalistas.

Ese dinero también se destina a la especulación inmobiliaria, lo que eleva el precio de la vivienda. El dinero que no se usa en la especulación termina estacionado en las arcas de los bancos, lo que aumenta las ganancias de los bancos, o las empresas lo piden prestado para recomprar más acciones, otro método para hacer subir los precios de las acciones sin hacer ninguna inversión.

Por si este bluff no fuera suficiente, la política de flexibilización cuantitativa es una estrategia de los gobiernos de EE.UU., Europa, Japón, Inglaterra y Canadá para desvalorizar sus monedas, una táctica que se generalizó tras el colapso de 2008, pero que no puede tener éxito en todas partes porque es natural que si la moneda de un país se devalúa con el objetivo de hacer más competitivos sus productos frente a otros países, la moneda de otro aumentó su valor, en el mismo acto.

En otras palabras, estos programas, junto con casi todo lo demás que hacen los Bancos Centrales en los países capitalistas, son para beneficiar a los ricos, a expensas de todos los demás.

Aunque no habría que esperar que actúen de manera diferente, los Bancos Centrales son particularmente unilaterales en sus políticas: se declaran ‘independientes’ de sus gobiernos, y así sirven abiertamente a los ricos, sin control democrático.

* *

Billones para un lado, billones para otro, menos para los trabajadores

Conocer qué están haciendo los Bancos Centrales y cuánto dinero están fabricando para las grandes finanzas globales es difícil, porque no proporcionan los totales.

En el mejor de los casos, hay objetivos mensuales de gasto y, aun así, no se enumeran los objetivos para todos los programas. La mayoría de las veces los sitios web y los comunicados de prensa de los bancos explican con orgullo los programas diseñados para beneficiar a los financistas, pero sin ponerles los montos asignados. Y algunos, como el Banco de Canadá, son particularmente reacios a compartir las cifra. Por lo tanto, las valores que brindaremos aquí pueden no ser precisos, pero no están del todo alejadas de la realidad. Al fin de cuentas, para las corporaciones financieras más grandes, ¿qué son cien mil millones más o menos?

Los Bancos Centrales de los países del G7 han gastado de 2020 a la fecha en flexibilización cuantitativa las siguientes cifras (en dólares estadounidenses):

4 billones 40 mil millones, la Reserva Federal de EE.UU.

3 billones 400 mil millones, el Banco Central Europeo

1 billón 600 mil millones, el Banco de Japón

600 mil millones, el Banco de Inglaterra

300 mil millones, el Banco de Canadá

Eso da un total de 9,94 billones de dólares.

A esa lista de la élite de la élite mundial, hay que sumar que el Banco de la Reserva de Australia ha gastado aproximadamente 320.000 millones de dólares australianos en los últimos dos años, aunque, según Reuters, está “considerando cómo y cuándo liquidar sus 4.000 millones de dólares australianos (casi 2900 millones de dólares) de bonos que, semanalmente, compró para sostener la economía.»

El Riksbank de Suecia y el Banco Nacional de Suiza (Swiss National Bank) también siguen estas políticas de flexibilización cuantitativa, a tal punto que los suizos tienen activos en bonos que suman más que el Producto Bruto Interno del país.

Resulta que al igual que en Australia, los bancos centrales, con la excepción del Banco de Japón, empezaron a anunciar que les gustaría liquidar sus programas QE, pero hacerlo es una operación delicada dado que los especuladores se han emborrachado con el dinero fácil, y cortar el festín podría conducir a caídas repentinas en los precios de las acciones, lo que a su vez desencadenará un terremoto en la economía…

¡Es que no hay nada como tener dinero gratis para hacer la fiesta divertida!

Más allá de la humorada, ¿Cómo es que los puristas del déficit y los ideólogos de la austeridad, que no pierden la oportunidad de bloquear o derrocar las leyes destinadas a ayudar a los trabajadores, guardan silencio sobre estos gigantescas montañas de dinero arrojados a los mercados financieros?

La última versión del plan que lanzó Joe Biden cuando asumió, con algunos objetivos sociales entre ellos un pequeño subsidio para evitar los desalojos por falta de pago del alquiler fue bautizado Build Back Better. Proponía un gasto estatal de 3 billones y medio de dólares, y el Congreso le aprobó 2 billones. Aún el monto total habría costado menos de la mitad de lo que se despilfarró en la oligarquía financiera mundial.

¿Qué sabemos tras dos años de pandemia y de programas de subvención a los más ricos? Que aumentó la desigualdad, y que los multimillonarios aumentaron como nunca su riqueza.

Un informe publicado el mes pasado por Oxfam, apropiadamente titulado “La desigualdad mata”, encontró que la riqueza de las 10 personas más ricas del mundo se ha duplicado desde que comenzó la pandemia, mientras que “el 99 % de la humanidad está peor debido al COVID-19”, una situación que Oxfam llama “violencia económica”. La riqueza de los 2.755 multimillonarios del mundo ha aumentado en 5 billones de dólares en menos de un año. Pasó de 8 billones 600 mil millones de dólares en marzo de 2021 a la escalofriante suma de 12 billones 800 mil millones de dólares en enero de 2022.

“Este es el mayor aumento anual en la riqueza de los multimillonarios desde que comenzaron los registros. Está ocurriendo en todos los continentes, y lo ha permitido el aumento vertiginoso de los precios del mercado de valores, un auge en las entidades no reguladas, un aumento en el poder de monopolio y la privatización, junto con la erosión de las tasas y las regulaciones de impuestos corporativos individuales, a la par de la pérdida de derechos y salarios de los trabajadores, todo ayudado por un aumento del racismo.”

Oxfam – Informe «Las desigualdades matan»

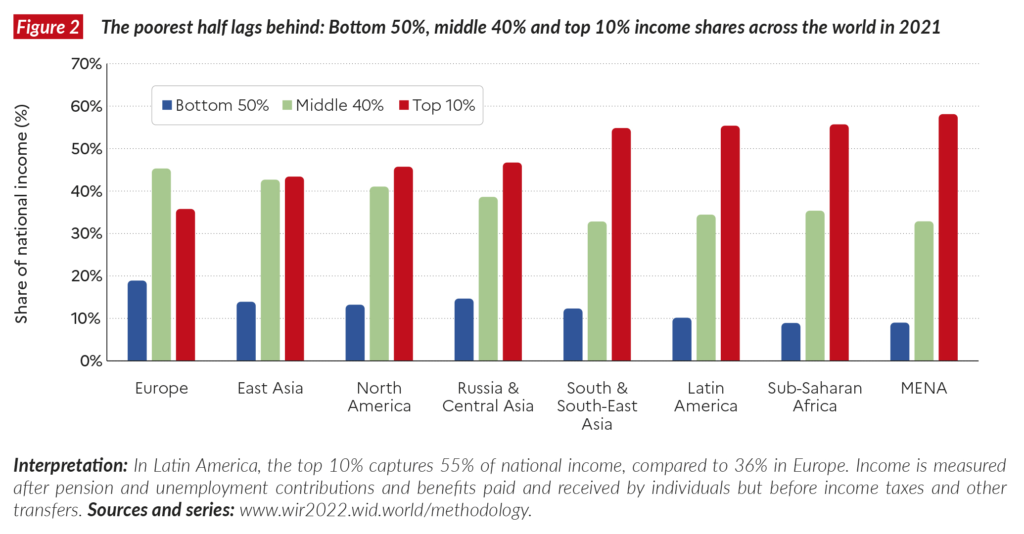

Ampliando la mira, más allá de esos 2.755 supermillonarios, el 10% más rico del mundo se queda con el 52% del ingreso mundial, mientras que el 50% más pobre tiene apenas el 8% del ingreso mundial.

Llevado a cifras, un individuo del tope de la pirámide gana en promedio 122.000 dólares por año, y -siempre hablando de un promedio mundial-, un individuo del 50% de la base de la pirámide gana, por año, menos de 4000 dólares. O sea, 10.000 dólares por mes para unos, 330 para otros.

Esto es si hablamos de ingreso, no de riqueza, porque ahí la desigualdad entre el 10% riquísimo y el resto indica que la cumbre de la pirámide tiene el 76% de la riqueza mundial, y los más pobres apenas el 2%. La región más desigual del mundo es Medio Oriente, seguido por América Latina.

El color rojo del siguiente cuadro refleja al 10% más rico, el verde al 40% medio, y el azul al 50% más pobre (Fig. 2)

**

**

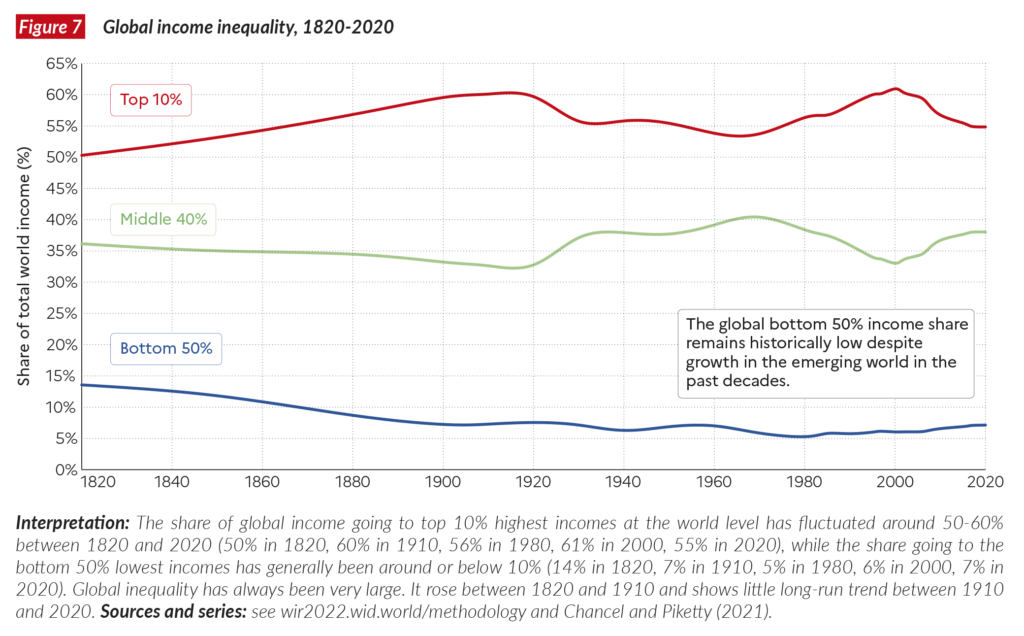

Aunque resulte incómodo en este mundo, donde se evita llamar a las cosas por su nombre, la inequidad global es hoy tan grande como hace 200 años, en el pico máximo del imperialismo occidental.

Hoy por hoy, los países que eran colonias o semi colonias en 1820 capta incluso la mitad de la riqueza mundial que captaba hace dos siglos.

En el cuadro siguiente, en color rojo se aprecia los países que integran el 10% más rico, en verde el 40% los que se instalan en el rango medio, y en azul el 50% más pobre. La línea de tiempo de la evolución del capitalismo tras dos siglos ha sostenido o hecho más rico solamente a los países centrales más ricos. (Fig. 7)

**

Dinero ilimitado para los financistas estadounidenses, migajas para los trabajadores

Volvamos a la primera superpotencia, Estados Unidos.

Además de todo lo que explicamos de la flexibilización cuantitativa, la Reserva Federal ha instituido nueve programas de préstamos; tres de estos son “ilimitados”, y los otros seis tienen autorizados casi 3 billones de dólares (aclaración indispensable: todo esto se suma a los $ 4 billones gastados en programas QE).

De estos $ 2.9 billones adicionales, solo 500 mil millones están destinados a los gobiernos estatales y locales con ingresos limitados; el resto está dirigido a empresas, incluidas las del sector financiero.

Durante el primer cuatrimestre de 2020, se volcaron alrededor de $ 450 mil millones por día, durante varias semanas, a canjes de dólares con otros Bancos Centrales, un acuerdo que hacen los bancos centrales para intercambiar monedas, y permitir que los BC provean de dólares a los bancos privados de cada país.

¿Hay alguien que realmente sepa cuánto dinero está gastando la Reserva Federal para mantener el capitalismo en funcionamiento?

Para peor, el dinero que expresamente se ha dicho que va a los trabajadores, no les llega a la mayoría. Un excelente ejemplo de este fenómeno no tan sorprendente es el Paycheck Protection Program – el Programa de protección de cheques de pago.

Un «documento de trabajo» de la Oficina Nacional de Investigación Económica publicado en enero de 2022 por 10 autores, dirigidos por David Autor, del MIT – Instituto de Tecnología de Massachusetts, encontró que el PPP es «altamente regresivo». Aproximadamente las tres cuartas partes del dinero del PPP terminaron en manos del 20% de los hogares más ricos.

El documento estima que entre el 23 y el 34 por ciento se destinó a los trabajadores que, de otro modo, habrían perdido sus empleos. La mayoría de los fondos fluyó a los dueños de negocios y accionistas. El estudio se centró en los resultados de 2020, y de hecho los especialistas del MIT creen que los préstamos de 2021 no impulsaron el empleo.

Podría decirse que por cada dólar del Programa que cubrió a un trabajador, más de 3 fugó a otro sector social, dicho en otros términos, el costo de salvar un trabajo por un año fue de 170.000 a 257.000 mil dólares, ¡entre 3 y 5 veces el valor de la compensación que recibe un trabajador!

Tres artículos publicados anteriormente llegaron a conclusiones similares. Un estudio realizado por Michael Dalton, un economista investigador de la Oficina de Estadísticas Laborales, que se publicó en noviembre de 2021, encontró que se gastaron más de 4 dólares por cada dólar asociado realmente al salario. Resultados peores muestra el trabajo de Raj Chetty, de la Oficina Nacional de Investigación Económica, quien encontró que el empleo en las PyME aumentó apenas el 2 por ciento, lo que implica que el costo de haber sostenido a las otras empresas equivale a salarios de 377 mil dólares.

Una verdadera guerra de clases en acción, pero en ‘modo pandemia’. Un poquito para el pueblo trabajador, mucho para los que tienen mucho.

**

**

Guerra de clases en Europa, Canadá y Japón

Además de su flexibilización cuantitativa, el Banco Central Europeo aumentó los límites de endeudamiento y flexibilizó las reglas para que los bancos puedan endeudarse. En simultáneo, redujo el capital obligatorio requerido para los bancos.

En esta operación, el BCE ha aumentado lo que gasta en estos salvatajes financieros a razón de 40.000 millones de euros por mes, y recién tiene previsto reducirlos a 20.000 millones de euros para octubre de 2022.

¿En qué quedó la lluvia de mandatos y chivos expiatorios que impusieron la austeridad punitiva a Grecia en 2015?

¿Qué pasó cuando la bota sanguinaria del Banco Central y la Comisión Europea aplastó a Grecia?

Para los pueblos no había dinero. Había que castigar. Sin embargo, existen fondos virtualmente ilimitados para beneficiar a los especuladores financieros.

Estas respuestas dispares no son inconsistentes: los griegos tuvieron que ser castigados porque el BCE y la Comisión Europea, instituciones líderes de la Unión Europea, determinaron que los grandes bancos, en particular los bancos franceses y alemanes, debían ser reembolsados en su totalidad, sin importar el costo para los trabajadores o la economía griega. El BCE incluso cortó a los bancos griegos los flujos financieros de rutina en 2015 para hacer cumplir sus dictados, y el resto es historia conocida.

Los británicos recibieron recientemente una nueva lección sobre a quién sirve el Banco de Inglaterra cuando el Gobernador del banco, Andrew Bailey, declaró que los empleados no deberían recibir aumentos. Fue tan vergonzosa esta declaración abierta de lucha de clases, que habitualmente se mantiene en bambalinas, que el gobierno de Boris Johnson debió emitir una reprimenda. ¿Por qué? Porque el conjunto de los hogares británicos tendrán una caída del 2% en sus ingresos, y los salarios de los trabajadores, ajustados por inflación, están hoy en Gran Bretaña por debajo de los que percibían en 2008.

Es complejo saber los números reales del Banco Central de Canadá. Mi cálculo de lo que el Banco de Canadá pudo haber gastado en flexibilización cuantitativa se basa en el diferencial de 376.000 millones de dólares canadienses sobre la cantidad de activos en poder del banco (entre finales de 2019 y el 2 de febrero de 2022).

Al igual que los otros bancos centrales, el de Canadá tiene varios otros programas para beneficiar a la industria financiera para comprar bonos corporativos, bonos del gobierno federal y provincial, bonos hipotecarios y deuda a corto plazo emitida por corporaciones. La autoridad monetaria canadiense no comunicó el costo total de estos programas pero se comprometió a gastar 5.500 millones de dólares canadienses por semana, sin fecha límite, en solo dos programas: comprar bonos del gobierno federal y bonos hipotecarios.

El Banco de Japón es un caso diferente. Desde 2008 nunca dejó de inyectar dinero en las finanzas, o sea, que desde hace 14 años que mantiene el esquema de relajación cuantitativa, y compra bonos de deuda del gobierno nipón. En septiembre de 2021 se comprometió a comprar bonos corporativos por valor de 20 billones de yenes (unos 18 mil millones de dólares estadounidenses). La cuestión es que las compras de bonos del gobierno japonés (JGB) han sido tan grandes que el Banco posee activos por valor de casi el 130 por ciento del PBI del país. Desde marzo de 2020, el índice de referencia de la Bolsa de Valores de Tokio, el Nikkei 225, ha aumentado un 51% y en ese mismo lapso los salarios japoneses están “más o menos al mismo nivel que hace dos décadas”, informa The New York Times. A decir verdad, los salarios en Japón cayeron alrededor del 1% tanto en 2020 como en 2021, informa Reuters, y las caídas salariales se aceleraron a fines de 2021. A los trabajadores no les ha ido bien con el experimento más largo del mundo de expansión cuantitativa, ¿verdad?

¿Qué es entonces lo que funciona en el capitalismo?

Si con ‘funcionar’ queremos decir, como probablemente lo haría la mayoría de la gente, que un sistema económico sirve para el beneficio del conjunto, dada la cantidad de dinero requerida para mantenerlo funcionando obliga a concluir que no funciona en ningún sentido significativo. Sin embargo, si nos referimos a “funcionar” en el sentido que le dan a esa palabra los financistas, los grandes consorcios industriales y quienes les sirven y/o interactúan con ellos, muy tenidos en cuenta por los funcionarios de los Bancos Centrales, entonces todo está bien y ‘funciona’, porque facilita la acumulación de capital.

Los trabajadores de todo el mundo pagan para mantener al financiariado y los grandes consorcios industriales. Son los trabajadores los que lo sostienen porque así es como se supone que funciona el capitalismo.

Con tanta evidencia, ¿por qué se mantienen en agenda “teorías” absurdas como el goteo o derrame, después de 40 años de no hacer lo que se anuncia públicamente que deben hacer?

Es otro recordatorio de que los mercados capitalistas son, simplemente, los intereses agregados de los financieros e industriales más poderosos, y esos intereses son diametralmente opuestos a los intereses de la gran mayoría de la humanidad.

No puede ser de otra manera.

**

Autor: Pete Dolack, periodista, escritor, activista, fotógrafo. Publica regularmente en su sitio web Systemic Disorder. El presente ensayo puede leerse completo en idioma inglés en https://systemicdisorder.wordpress.com/

***

El material que publica la revista web www.purochamuyo.com / Cuadernos de Crisis pertenece al Colectivo Editorial Crisis Asociación Civil. Los contenidos pueden reproducirse, sin edición ni modificación, y citando la fecha de publicación y la fuente: www.purochamuyo.com

REGISTRO ISSN 2953-3945

purochamuyo.com es una publicación del Colectivo Editorial Crisis, una Asociación Civil argentina, cuyo objetivo es contribuir a la producción y divulgación del pensamiento plural, las artes y los acontecimientos sociales contemporáneos.

purochamuyo.com es una publicación del Colectivo Editorial Crisis, una Asociación Civil argentina, cuyo objetivo es contribuir a la producción y divulgación del pensamiento plural, las artes y los acontecimientos sociales contemporáneos.

Brutal

Concluyente

Estas cosas no suelen decirse Nunca en informativos de la tele

Gracias Gabriel